V náročných životných situáciách by vaši blízki nemali zápasiť s neistotou ako zaplatiť dôstojnú poslednú rozlúčku. Pohrebné poistenie podá pomocnú ruku tam, kde to bolí – v čase nečakanej straty.

V článku sa dočítate:

- Čo je pohrebné poistenie?

- Prečo si uzatvoriť pohrebné poistenie?

- Čo pokrýva pohrebné poistenie?

- Kto si môže uzatvoriť pohrebné poistenie?

- Ako prebieha vyplatenie poistného plnenia?

- Pohrebné poistenie cena – čo ju ovplyvňuje?

- Na čo si dať pozor pri výbere pohrebného poistenia?

- Alternatívy k pohrebnému poisteniu

Čo je pohrebné poistenie

Ide o špeciálny druh životného poistenia, ktorého cieľom je financovanie výdavkov spojených s pohrebom. Poisťovňa po úmrtí poistenej osoby vyplatí dohodnutú sumu buď určeným blízkym, alebo priamo pohrebnej službe. Tieto prostriedky sa potom využijú na úhradu nákladov, ako obrad, prevoz zosnulého či iné služby. Takto sa rodina nemusí obávať, že by musela nečakané výdavky riešiť sama.

Prečo si uzatvoriť pohrebné poistenie

Hlavným dôvodom, prečo ľudia siahajú po pohrebnom poistení, je teda ochrana pozostalých pred finančnou záťažou. Smrť blízkeho je sama osebe náročná, a ak je navyše spojená s vysokými nákladmi, situácia sa môže ešte viac skomplikovať. Poistenie poskytuje istotu, že pohreb bude možné zorganizovať dôstojne a bez ďalších starostí. Výhodou je aj jeho dostupnosť – často si ho môžu uzatvoriť aj starší ľudia alebo osoby so zdravotnými problémami, ktorým by iné poistné produkty mohli byť nedostupné.

Čo pokrýva pohrebné poistenie

Prostriedky z poistky sa najčastejšie využívajú na úhradu základných služieb, ako je rakva, obrad, výzdoba, hudobný sprievod, prevoz zosnulého či prenájom hrobového miesta. V závislosti od konkrétnej poisťovne môžu byť zahrnuté aj doplnkové služby, napríklad kremácia alebo špecifické formy rozlúčky.

Kto si môže uzatvoriť pohrebné poistenie

Pohrebné poistenie si môžu uzatvoriť ľudia až do veku 85 rokov bez dokladovania zdravotného stavu, čiže je vhodné aj pre seniorov a ľudí so zhoršeným zdravím. Vhodným riešením je aj pre rodiny, ktoré nedisponujú finančnou rezervou a každého, kto nechce v prípade nepredvídateľných udalostí komplikovať blízkym už aj tak ťažkú životnú situáciu.

Ako prebieha vyplatenie poistného plnenia

K vyplateniu poistnej sumy dochádza po predložení potrebných dokladov. Vo väčšine prípadov poskytujú poisťovne peniaze už do 48 hodín od doručenia kompletných dokumentov. Výplata môže ísť priamo oprávnenej osobe alebo pohrebnej službe podľa toho, ako bolo dohodnuté v zmluve. Medzi kompletné doklady patria najmä úmrtný list, občiansky preukaz oprávnenej osoby a formulár poisťovne; v niektorých prípadoch sa môžu vyžadovať aj potvrdenia o pohrebných nákladoch.

Pohrebné poistenie – cena a čo ju ovplyvňuje

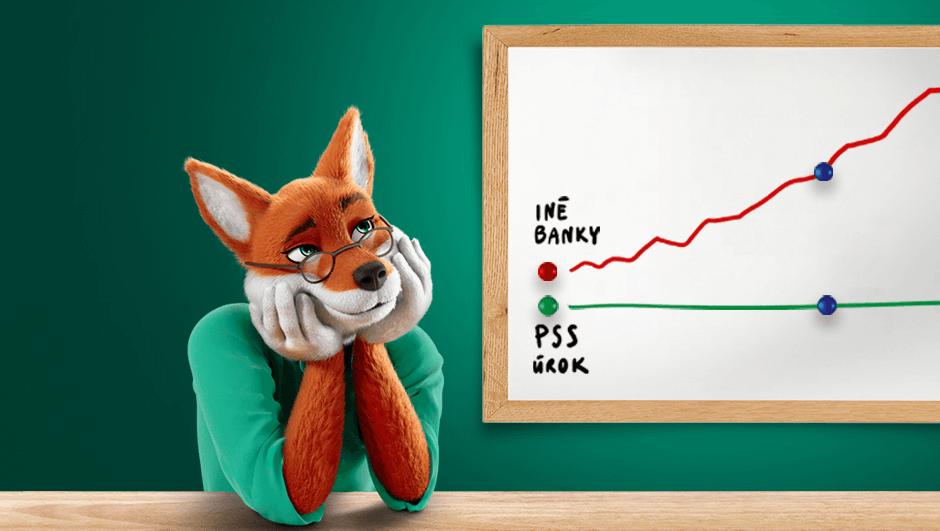

Pohrebné poistenie, ktoré sprostredkúva Prvá stavebná sporiteľňa (PSS, a. s.) je navrhnuté tak, aby ste si mohli vybrať poistnú sumu a spôsob platenia podľa svojej situácie.

Výšku poistného ovplyvňuje:

- Vek pri uzatvorení poistenia – čím starší ste, tým vyššie bude poistné.

- Výška poistnej sumy – vyššia suma znamená vyššiu mesačnú platbu aj vyššie plnenie.

- Spôsob platenia – pravidelné platby na 10 rokov alebo jednorazovo..

- Dĺžka poistného krytia – krytie trvá až do 100. roku veku poisteného

- Podiel na zisku poisťovne – môže zvýšiť konečné plnenie.

- Periodicita platenia – mesačne, ročne atď.

Pre lepšiu predstavu uvádzame príklady bežne plateného poistného:

| Mesačné poistné | Poistná suma | Plnenie v 80. roku veku |

| 18,50 € | 2 000 € | 3 071 € |

| 27,75 € | 3 000 € | 4 606 € |

| 46,25 € | 5 000 € | 7 677 € |

| 69,38 € | 7 500 € | 11 516 € |

| 92,51 € | 10 000 € | 15 354 € |

Predpoklady výpočtu: prepočet je realizovaný pre 50 ročného človeka, vyplatené v 80. roku veku poisteného, poistná suma a podiel na zisku pri predpokladanom zhodnotení o 2,5 %

Na čo si dať pozor pri výbere pohrebného poistenia

Pri výbere pohrebného poistenia je dôležité venovať pozornosť detailom, aby ste mali istotu, že zmluva splní vaše očakávania a v budúcnosti naozaj pomôže vašim blízkym. Preto si ešte pred podpisom zmluvy:

- preverte výluky z poistenia. V zmluve bývajú uvedené situácie, pri ktorých poisťovňa plnenie neposkytne, napríklad v prípade niektorých úmrtí v zahraničí alebo následkom rizikových činností.

- zistite, ako jednoducho je možné poistenie upraviť alebo ukončiť. Niekedy zmena oprávnenej osoby alebo výška poistnej sumy vyžaduje potvrdenia či poplatky.

- overte spoľahlivosť poisťovne. Dlhodobý stabilný poskytovateľ je zárukou, že poistné plnenie dostanú vaši blízki včas a v plnej výške.

- pozorne preštudujte spôsob výplaty poistného. Ak potrebujete, aby peniaze boli k dispozícii okamžite, zistite, čo všetko treba predložiť a aké sú lehoty vybavenia.

- zvážte alternatívy. Pohrebné poistenie sa môže oplatiť najmä vtedy, ak nemáte iné životné poistenie alebo rezervy. Pre niektorých môže byť vhodná kombinácia viacerých typov zabezpečenia.

- pýtajte sa na možné poplatky spojené so správou poistenia či predčasným ukončením zmluvy. Nie vždy sú tieto náklady zahrnuté v základnom prehľade poistného.

Okrem toho nezabúdajte, že:

- Poistenie môže byť v závislosti od poisťovne účelovo viazané na pohrebné náklady a neposkytuje dlhodobé zabezpečenie rodiny.

- Vo vyššom veku je mesačné poistné vyššie.

Alternatívy k pohrebnému poisteniu

Samozrejme, pohrebné poistenie nemusí byť pre vás a vašu rodinu jediným riešením. K dispozícii máte aj ďalšie alternatívy:

- Klasické životné poistenie – poskytuje širšie krytie a možnosť vyšších poistných súm, (platí iba ak nie je uvedená oprávnená osoba)

- Vlastné úspory na pohreb – možnosť pokryť pohreb z existujúceho sporenia.

- Predplatené pohrebné služby – pohrebná služba zabezpečí všetko podľa vopred dohodnutej zmluvy.

Darujte blízkym pocit istoty a čas na dôstojnú rozlúčku bez starostí

Pohrebné poistenie je praktický nástroj, ktorý prináša istotu nielen poistenému, ale najmä jeho blízkym. Uľahčuje im zvládnuť náročné obdobie bez dodatočného finančného stresu a zabezpečuje, že posledná rozlúčka prebehne dôstojne. Pri jeho výbere sa oplatí zvážiť vlastné potreby, finančné možnosti aj podmienky jednotlivých poisťovní, aby ste si vybrali riešenie, ktoré bude pre vás a vašu rodinu najvhodnejšie.

Chcete ochrániť svojich blízkych a dopriať im čas na dôstojnú rozlúčku bez starostí? Obráťte sa na expertov z PSS a získajte odpovede na všetky vaše otázky.